L'IVA è un'imposta indiretta. Sono così definite tutte le imposte che si applicano alla ricchezza e al reddito nel momento in cui vengono trasferiti o consumati in quanto espressione indiretta della capacità contributiva di un soggetto. Al contrario, le imposte dirette si applicano direttamente al patrimonio e al reddito.

Il vantaggio delle imposte indirette è la loro facilità di determinazione e riscossione da parte dell'autorità fiscale. Lo svantaggio è che si tratta di imposte letteralmente inique (cioè non eque) perché colpiscono maggiormente le fasce fiscalmente meno capienti, e quindi più povere, della popolazione. Pertanto l'innalzamento delle imposte indirette (IVA in primis) produce un aumento della diseguaglianza economica, impoverendo i più poveri.

L'economista John M. Keynes, nel formulare il concetto di propensione marginale al consumo, osservò che un aumento del reddito disponibile genera un aumento men che proporzionale del consumo. In termini matematici, il valore del tasso di propensione al consumo, cioè la quota di maggior reddito che si traduce in maggiori consumi, è sempre inferiore a 1. L'osservazione è intuitivamente verificabile: una capacità di spesa di 1.000 euro al mese sarà quasi interamente assorbita da affitto/mutuo, automobile, vestiario, cibo, imprevisti, piccoli svaghi ecc. mentre chi può spendere 50.000 euro al mese (50 volte tanto) consumerà di più in termini assoluti ma meno in termini relativi (ad es. acquistando una casa da 2 milioni invece di un appartamento da 100.000 euro, con un rapporto di 1:20, non 1:50). Il resto, ciò che non è consumato, è risparmiato. All'aumentare del reddito aumenta la capacità di risparmiare e investire (tasso di risparmio crescente), mentre al decrescere del reddito il margine di risparmio si riduce fino ad annullarsi (per chi a malapena riesce a coprire le spese) o assume segno negativo (fenomeno di "decumulo", quando cioè si attinge allo stock di risparmio per far fronte ai consumi).

Per misurare l'incidenza di un'imposta indiretta si calcola l'impatto percentuale del suo valore assoluto sul reddito (e non sulla spesa, come ha fatto un economista del solito prestigioso-ateneo-privato-milanese per dimostrare che l’aumento dell’IVA colpirebbe di più i ricchi). Nello specifico, l'incidenza dell'IVA sul reddito netto è data dall'aliquota media moltiplicata per il tasso di spesa in consumi , cioè per (1 - tasso di risparmio). Produrre una simulazione realistica è tuttavia difficile a causa della variabilità: a) del tasso di consumo/risparmio, che varia anche molto significativamente in ragione delle fasce di reddito e delle classi di età dei consumatori e 2) dell'aliquota media ponderata di riferimento, che include anche le aliquote agevolate e le esenzioni.

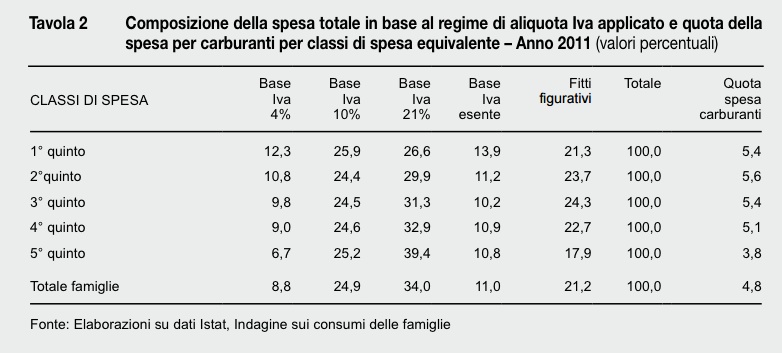

Per avvalorare la nostra tesi sarà sufficiente verificare che, all'aumentare del reddito, l'aliquota IVA (primo fattore) cresce meno del tasso di risparmio (secondo fattore). Il rapporto ISTAT 2013 riporta a pag. 18 una tabella di ripartizione delle aliquote IVA a carico delle famiglie suddivise per quintili di spesa:

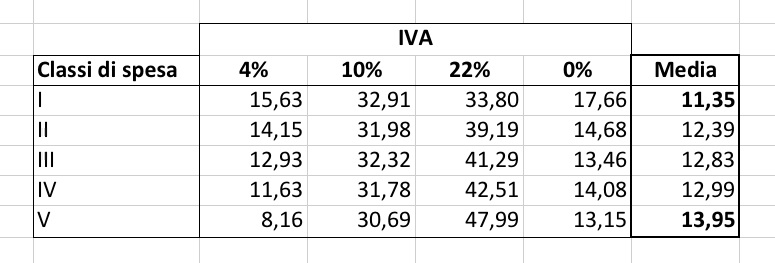

I valori normalizzati a 100 (con l'aggiornamento dell'aliquota piena al 22%) ottengono le seguenti aliquote ponderate medie:

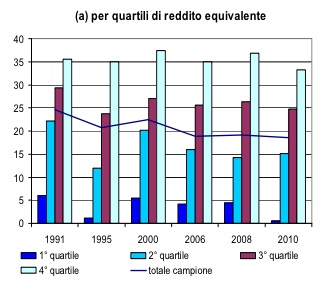

Assumendo una ragionevole correlazione tra spesa e reddito, emerge che lo scarto tra l'IVA dei più poveri e l'IVA dei più ricchi è di... 2,60 (due virgola sessanta) punti percentuali. Osserviamo ora invece la distribuzione del tasso di risparmio per quartile di reddito (Banca d'Italia, Il risparmio e la ricchezza delle famiglie italiane durante la crisi):

L'ultimo dato disponibile (2010) indica una forbice che va dall'1% dei più poveri al 33% dei più ricchi: quindi il 32% di differenza! Ora, benché i dati non siano ovviamente confrontabili in termini puntuali, l'entità dello scarto tra il differenziale IVA e quello dei tassi di risparmio è talmente macroscopico da dimostrare ampiamente il punto.

Va da sé che l'IVA dispiega il suo massimo potenziale nei confronti di coloro che non possono permettersi di mettere da parte proprio nulla (tasso di risparmio nullo o negativo). Per questi individui, che un'indagine recente (Banca Intesa 2013) stima in ben il 61,3% dei consumatori italiani, l'impatto dell'IVA sul reddito è pari ad almeno il 100% dell'aliquota.

L'art. 53 della Costituzione recita:

"Tutti sono tenuti a concorrere alle spese pubbliche in ragione della loro capacità contributiva. Il sistema tributario è informato a criteri di progressività".

Dalle considerazioni sopra svolte è evidente che l'IVA produce l'effetto esattamente opposto: è una tassa che aumenta percentualmente al diminuire della capacità contributiva e quindi è inversamente progressiva (cioè regressiva) rispetto al reddito. L'aumento dell'IVA, già approvato in salvaguardia al 25,5% nel 2018, è pertanto uno strumento anticostituzionale di aggravio della diseguaglianza economica.

Per approfondimenti:

Lascia un commento